相続時精算課税 〜暦年課税との比較〜

個人から贈与により財産を取得した個人には贈与税が課税されます。贈与税額の計算方法には「暦年課税」と「相続時精算課税」の2つがあります。今回は、この2つの相違点をまとめました。

暦年課税とは、1月1日から12月31日までの間に贈与を受けた財産に対する贈与税額を納付することで課税関係が終了する方式をいいます。

原則として、贈与税を納付した贈与財産は相続財産には含まれません。

相続時精算課税とは、贈与時に贈与財産に対する贈与税を納付し、相続時にその贈与財産の価額と相続財産の価額を合計した金額をもとに計算した相続税から、既に納付した贈与税相当額を控除した額をもって納付すべき相続税額とする方式をいいます。

親から子へ生前に財産の移転を図ろうとした場合、暦年課税では相続税に比べ基礎控除は少なく、又、税率の累進度も急となっています。

そのため、暦年課税で生前贈与をした場合には、毎年計画的に生前贈与を行う他は、相続により移転させるより税負担が重くなるケースが多いです。

相続時精算課税制度は、このような生前贈与と相続との間での財産の移転時期による課税の不公平を解消することで、生前贈与を円滑にすることを目的として制度化されたものです。

特に、多額の財産を生前贈与しようとする場合には、魅力的な制度と言えます。

また、贈与時の時価が相続税を精算する際の加算額になるため将来値上がりする財産を生前贈与したり、収益物件を生前贈与し受贈者にその後の収益を享受させるなど、相続税対策としても活用できる制度です。

ただし、安易に相続時精算課税制度を選択してしまうと課税上不利に働くケースもあり、また、一度選択すると撤回することができないので、選択時には十分に検討する必要があります。

また、受贈者が贈与を受けた財産を相続前に使い果たしてしまうと、相続税の納税資金の問題が生じることもあります。

将来の相続税を試算して贈与財産の消費をする必要があると考えます。

| |

暦年課税 |

相続時精算課税 |

| 適用対象者 |

受贈者…

制限なし

贈与者…

制限なし |

受贈者…

贈与者の推定相続人である直系卑属のうち、20歳以上である者

※推定相続人とは、最先順位の相続権を有する者をいい、代襲相続人を含みます。

※23年度税制改正案においては、20歳以上である孫も受贈者の範囲に含まれます。(23年3月28日現在において国会審議中)

贈与者…

65歳以上である者

※23年度税制改正案においては、60歳以上に引き下げられています。(23年3月28日現在において国会審議中)

※受贈者・贈与者ともに年齢は贈与の年の1月1日現在のもので判定します。 |

| 適用手続 |

なし(右記の相続時精算課税選択届出書を提出していないこと) |

相続時精算課税選択届出書を贈与を受けた財産に係る贈与税の申告期限内に当該贈与税の申告書に添付して提出すること。

※贈与者毎に提出する必要があります。贈与者ごとに選択が可能です。

※相続時精算課税選択届出書は撤回することができません。また、1度適用を受けた後、受贈者が推定相続人でなくなった場合でも相続時精算課税は継続して適用されます。 |

贈

与

時 |

税率 |

10%〜50%(10%〜55%)

※課税価格に対して累進

※税率については、現行のものです。

カッコ書きは23年度の税制改正として国会審議中の改正案の税率です。(23年3月28日時点) |

20% |

| 控除額 |

110万円

※年間110万円を毎年利用できます。

※基礎控除 |

2,500万円

※一生涯において2,500万円を限度として複数年にわたり利用できます。相続時精算課税の適用を受ける贈与者(特定贈与者)ごとに2,500万円。

※特別控除 |

| 複数者からの贈与 |

まとめて計算 |

特定贈与者ごとに計算 |

| 申告 |

贈与財産の価格が控除額の範囲内の場合には、申告不要です。 |

贈与財産の価格が控除額の範囲内であっても、申告が必要です。

※申告期限までに申告しなかった場合には控除を受けることができず、課税価格×20%が贈与税額となります。 |

相

続

時 |

生前贈与加算 |

相続又は遺贈により財産を取得した者が、当該相続人から相続開始前3年以内に贈与を受けた場合には、当該贈与財産が相続財産に加算されます。

なお、加算される贈与財産の価格は贈与時の時価となります。 |

相続時精算課税により贈与を受けた財産の全てが相続財産に加算されます。

なお、加算される贈与財産の価格は贈与時の時価となります。 |

| 贈与税額控除 |

贈与税額が相続税額より大きい場合、還付されません。 |

贈与税額が相続税額より大きい場合、還付されます。 |

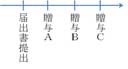

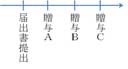

計算構造の

まとめ |

A時点:

(A−110万円)×贈与税率

B時点:

(B−110万円)×贈与税率

C時点:

(C−基礎控除等)×相続税率

(注)AとBは異なる暦年、BとCの間には3年超の期間があることを前提としています。 |

A時点:

(A−特別控除)×20%…a

B時点:

(B−特別控除)×20%…b

C時点:

(A+B+C−基礎控除等)×相続税率−(a+b)

※C時点で加算されるA及びBはそれぞれの贈与時の時価になります。 |

(2011.4.18)

⇒「名義変更等に必要な手続」についてはこちら

▲トップに戻る